こんにちは!ITの力で建設業界に貢献する「アークシステム」です。

一人親方として事業を行っている方は、自分で請求書を発行する必要があります。

請求書は金銭のやり取りのために非常に重要な書類です。

しかし、事業を始めたばかりの一人親方にとっては、書き方に不安を感じることもあるかもしれません。

そこで今回は一人親方の請求書の書き方について解説します。

インボイス制度に関連した事項についてもあわせてご紹介しますので、ぜひ参考にしてください。

目次

一人親方の請求書の書き方は?

一人親方とは、従業員を雇わずに、自分とその家族だけで建設などに関わる事業を行う人のことを指します。

個人事業主の一種となるため、仕事をした分の支払いを受け取るためには、自分で請求書を発行しなければなりません。

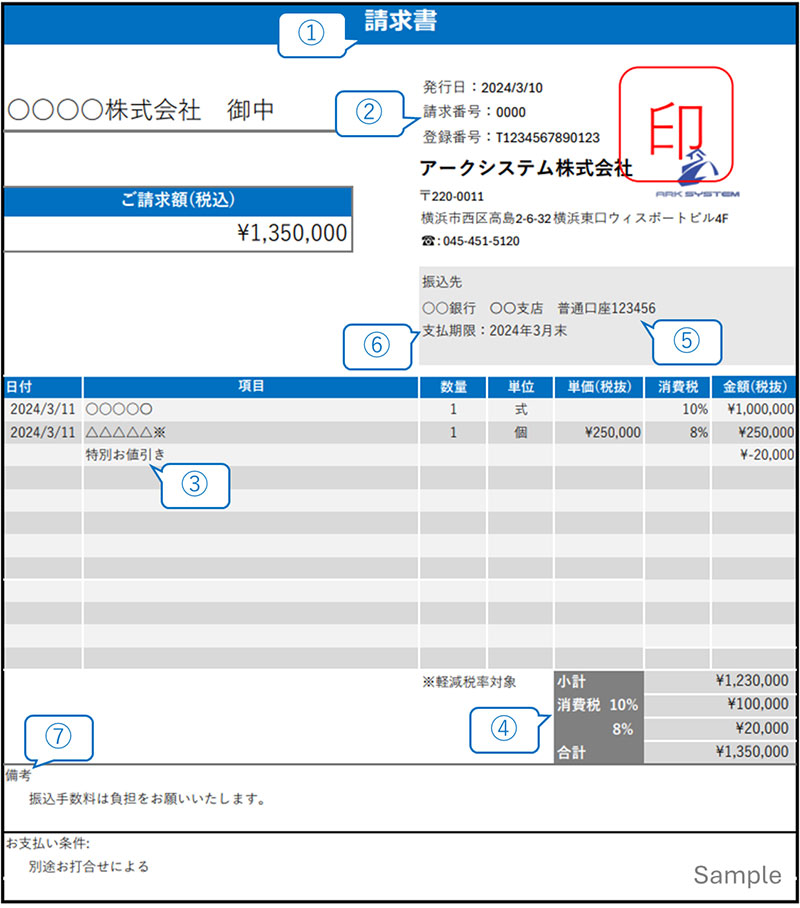

ここでは、基本的な請求書の書き方について、その項目を解説します。

一人親方については「一人親方になるには?必要な手続きや準備を詳しく解説!」のコラムでも詳しく解説していますので、興味がある方は参考にしてください。

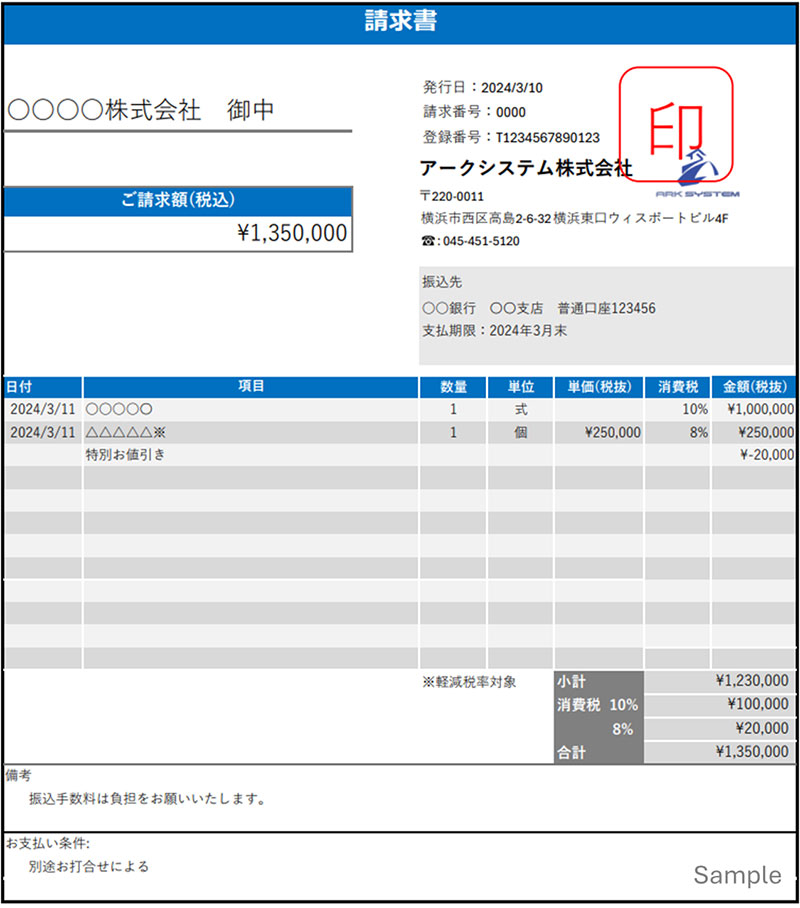

請求書に必要な項目

税務上、請求書に記載することが必須となっている項目は次の通りです。

一般的な請求書の書き方に沿って、上から順番にあげていきます。

- 取引年月日

- 書類の交付を受ける事業者の氏名または名称

- 書類作成者の氏名または名称

- 税込みの取引金額

- 取引内容

それぞれについて、もう少し詳しく触れていきます。

インボイス(適格請求書)発行事業者の場合はこの後で詳しくご紹介しますので、まずは一般的な請求書の項目について解説します。

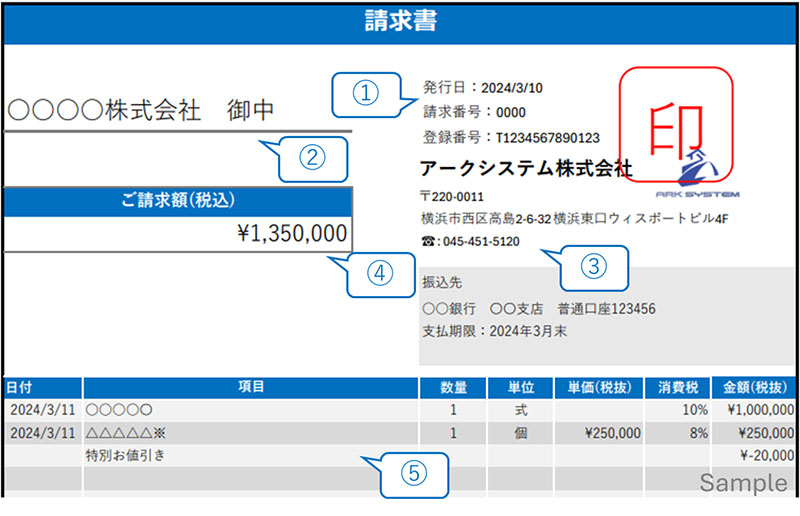

①取引年月日

取引年月日は書類の一番右上に記載します。

請求書は月締めで発行することが多いため、発行日を取引年月日とするのが一般的です。

実際に作業した日にちなどは、後述する取引内容欄に記載します。

②書類の交付を受ける事業者の氏名または名称

取引先の名称や担当者の名前などを左上部に記載します。

会社名であれば社名の後ろに「御中」、担当者であれば「様」の敬称が必要です。

③書類作成者の氏名または名称

請求書を作成する者の氏名、屋号、住所を右側上部に記載します。

取引先が不明点などを問い合わせしやすいよう、電話番号も記載しましょう。

④税込みの取引金額

税込みの取引金額は取引内容の明細の欄外、左上に記載します。

「ご請求金額」と明記することで、取引先が支払うべき金額がわかりやすくなります。

⑤取引内容

取引内容は、請求金額の内訳がわかるように記載する明細です。

一般的には、次の項目を記載します。

- 仕事が発生した日付

- 仕事の内容・納品した物

- 税抜き単価

- 数量

- 金額(税抜き単価×数量)

数量については、請求するものが物品であれば書きやすいですが、工事に伴う作業などは数量で換算しにくいこともあるでしょう。

そのような場合は「仕事の内容」欄に「〇〇作業一式」のように記載します。

「一式」とまとめた場合は金額欄のみ記載します。

単価・数量の欄に記載がなくても問題ありません。

請求書に記載すべき項目

請求書には、必須項目以外にも書いておいたほうが良い項目があります。

より詳細に情報を伝達することで、スムーズに支払い処理を進めるためです。

一般的には、以下のような項目が挙げられます。

- 題目

- 請求書番号(通し番号)

- 値引き金額

- 小計・消費税・合計

- 振込先

- 支払い期限

- 備考

請求書に記載されている順番に沿って、上から解説します。

①題目

題目は書類のタイトルで、取引先に何の書類かを知らせる役割があります。

取引年月日の下、中央に「ご請求書」と大きく記載しましょう。

②請求書番号(通し番号)

請求書番号は、請求書ごとに取引年月日の上に記載します。

問い合わせや確認事項が生じた場合に、どの請求書かを明確にするためです。

請求書番号は、請求書の発行順に通し番号にすると良いでしょう。

番号が重複することもなくなり、管理しやすくなります。

③値引き金額

値引き金額は、取引内容欄一番下の明細に「値引額」と記載して、金額欄に金額を記載します。

金額は、数字の前に「-」か「▲」をつけて「-10,000」もしくは「▲10,000」のように書きます。

④小計・消費税・合計

値引き金額の下、取引内容の明細の欄外に小計と消費税、合計の欄を作成します。

取引内容の金額欄を上から計算して値引き額を引いたのが「小計」です。

小計に税率をかけて「消費税」を記載し、「小計」と「消費税」を足して、合計欄を記載します。

計算したら、合計欄と請求書上部に記載した「税込みの取引金額」と相違がないことを確認しましょう。

⑤振込先

請求書の下部に振り込み先を記載します。

記載しておくべき項目は次の通りです。

- 金融機関名

- 支店名

- 口座種別

- 口座番号

- 口座名義

金融機関名や支店名にはかっこ書きで金融機関コード、支店コードを書き加えておくと取引先がわかりやすく、支払いがスムーズです。

また、口座名義はカタカナで記載するようにしましょう。

⑥支払い期限

支払い期限は「振込先」の下に記載します。

なお、期限については仕事を契約する際に決めておきましょう。

支払い期日を先に決めておくことで、トラブルに発展する可能性が低くなります。

⑦備考

備考欄は請求書の一番下部に作成します。

振込手数料の負担や、支払い期限の変更などを記載するのが一般的です。

取引先ごとに確認が必要な項目

以下の項目は、取引先によって異なる場合があります。

事前に取引先に確認し、必要に応じて作成しましょう。

- 請求書の様式

- 源泉徴収税

請求書の様式

取引先によっては、請求書の様式を決めている場合があります。

契約の時点で確認し、必要であれば事前にフォーマットをもらっておくのがおすすめです。

源泉徴収税

個人事業主の一種である一人親方は、外注契約として仕事を受けるのが一般的ですが、取引先によっては契約の形態が違うこともあります。

取引先が雇用契約として処理をした場合は、取引先に「源泉徴収」の義務が発生します。

源泉徴収とは、所得税の前払いのことです。

源泉徴収がある場合は、源泉徴収分を差し引いて請求する必要があるので、契約時に取引先に確認しておきましょう。

源泉徴収がある場合は、消費税欄の下に源泉徴収の欄を作り、金額を記載します。

インボイス制度で一人親方の請求書の書き方が変わる!

2023年10月1日からインボイス制度が始まりました。

何かと話題になったので、ご存じの方も多いことでしょう。

ここでは、インボイス制度で発生する、一人親方の仕事と請求書の書き方の違いについて解説します。

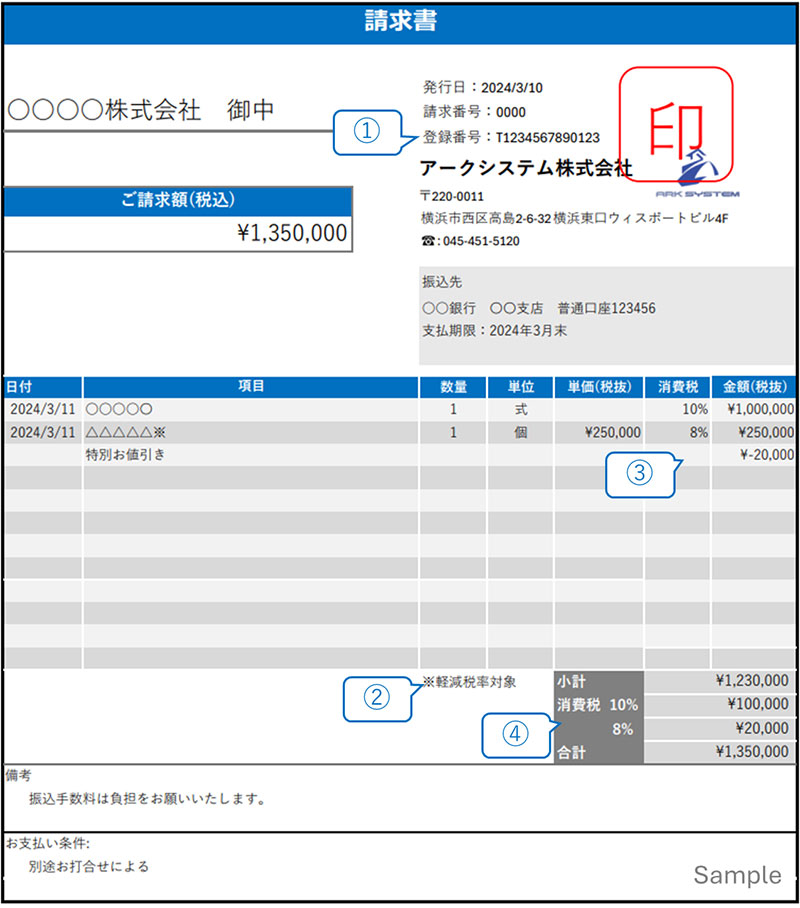

インボイス制度に関連して記載が必要になる項目

インボイス制度に関連して、請求書に記載する必要がある項目は次の通りです。

ここまでに解説した請求書に、以下の項目を追加で記載します。

- 登録番号:作成者の氏名又は名称の下に記載

- 軽減税率の対象である旨の表記:取引内容欄の明細下に記載

- 税率ごとに区分して合計した税抜または税込対価の額および適用税率:合計金額の下に税率ごとに記載

- 税率ごとに区分した消費税額等:合計金額の下に税率ごとに記載

そもそもインボイス制度とは?

2023年10月から導入されたインボイス制度は、適格請求書発行事業者のみが仕入税額控除を受けられる消費税法上の制度です。

売り手が買い手に適格請求書を発行することで、正確な適用税率や消費税額を伝えます。

そもそもインボイス制度は、消費税の累積課税を避けるための制度です。

消費税は売上に対する課税で、事業者には納税の義務があります。

一方で、事業者は仕入れの際にも消費税を支払うことになるため、二重に消費税を支払う結果となります。

この累積課税を避けるため、これまでは帳簿や請求書を保存することで仕入税額控除が適用されてきました。

インボイス制度開始後は「適格請求書(インボイス)」を受領した場合のみ、仕入税額の控除が適用されることになります。

インボイス制度で一人親方の仕事が変わる

適格請求書を発行するには「適格請求書発行事業者」として税務署長の登録を受ける必要があります。

取引先にとって、一人親方が「適格請求書発行事業者」の登録を受けているかどうかは、仕入税額控除の適用に関わる重要な事項です。

登録を受けた一人親方に発注したほうが、税制面で有利になるからです。

インボイス制度に登録しない場合、仕事が減る可能性が考えられます。

とはいえ、年間課税売上が1,000万円以下の個人事業主の場合、消費税などの納税義務が免除されています。

インボイス制度に登録すべきかは、売上規模や取引先との関係にもよりますので、まずは制度を理解した上で、どちらが良いか検討するのが良いでしょう。

インボイス制度が建設業に与える影響については「インボイス制度が建設業に与える影響とは?知っておくべき注意点も」のコラムでも詳しく解説しています。

一人親方が請求書を書く際の注意点

ここからは、一人親方が請求書を書く際や送付時に必要な注意点について解説します。

請求書の書き方の注意点

請求書は支払いに関する重要な書類です。

そのため、誤字脱字や計算間違いがないように注意することは大前提です。

その他にも次のような点に注意しましょう。

- 金額にカンマを入れる

- 端数に関するルールを決めておく

金額を記載するときには、「10,000円」というように3桁ごとにカンマを入れるのが一般的です。

金額が大きくなると間違いも起きやすいため、確実に入れるようにしましょう。

また、消費税を計算するときに発生しやすい端数については、契約時に取引先とルールを決めておくのがおすすめです。

端数に関して法律上の規定はなく事業者の判断にゆだねられているため、あらかじめ相談した上でルールを決めたほうが、トラブルを回避できます。

請求書の送り方と注意点

請求書を書いたら、取引先に送付します。

郵送で原本を送るケースが最も一般的です。

取引先との合意があれば、メール、ファックスなども利用できます。

メールで送る場合は、送付後に変更を加えられないよう、PDF形式で送るのが良いでしょう。

ファックスの場合は、紛失のリスクもあるため、送付後に送れているかどうかの電話確認などが必要です。

一人親方は請求書をどうやって作成する?

ここからは、一人親方が請求書を作る方法について解説します。

一から自分で作成する方法や、専用のシステムを導入する方法などがあります。

自分で作成する

自分で一から作成する場合は、ExcelやWordなどのソフトを使うのが便利です。

同じフォーマットで繰り返し発行できます。

ファイルの保存もでき、発行後の管理もしやすくなります。

テンプレートを使用する

インターネット上には、無料で利用できる請求書のテンプレートが多数公開されています。

一人親方に特化したテンプレートの他、人工代専用や免税事業者向けなど、必要なテンプレートを無料でダウンロード可能です。

ExcelやWord用のテンプレートを使用すれば、時間や費用をかけることなく請求書を作成できるでしょう。

専用ソフトを使用する

専用ソフトを使うと、簡単に請求書を作成できます。

専用ソフトは、普段の帳簿作成から請求書発行、確定申告などをまとめて管理できるものが多く、個人事業主にとってはとても便利なツールです。

一人親方の請求書作成は簡単!書き方を知って効率を上げよう

一人親方にとって、請求書は取引先との信頼関係を築き、スムーズな支払いを受けるために重要な書類です。

税務上、必ず記載すべき内容と一般的に記載されている内容を理解して、見やすくわかりやすく、正確な請求書を作成しましょう。

請求書作成時には、テンプレートや専用ソフトを利用すれば、必要事項が漏れる心配もなく、保存・管理がしやすくなります。

専用ソフトを利用することで、会計帳簿や見積、確定申告などもまとめて管理できるため、事務作業の効率アップも期待できます。

アークシステムは、ITツールを通して、建設業に携わる方の業務をサポート。

建設業で特に手間のかかる拾い出し・積算見積をサポートする「楽王シリーズ」を提供しています。

豊富な機能をそろえたパッケージ版のほか、スタートしやすいサブスクリプション版も用意していますので、ニーズに合わせてご検討ください。

図面の拾い出しには、月額たったの¥3,800から使える「ヒロイくんⅢ」もご用意しておりますのでお気軽にお問い合わせください!

★製品デモや資料請求はこちらから→「製品サイトお問い合わせフォーム」

★お電話でのお問い合わせはこちらから→045-451-5121045-451-5121